2019即将过去,年底缺成本票的现象逐渐浮现,很多企业在寻找如何合法获取大量成本进项。由于企业纳税的不可避免性,所以这种情况也无法避免!面对高额的纳税金,企业老板不得不从各个方面降低税负,相信许多企业老板都接到过卖票的电话。有些企业没有坚守住底线,用买来的发票一时解决了所得税税负重的问题。但是这样的风险很大,买卖发票是要负刑事责任的违法行为,一旦被税务部门稽查到,对企业是灭顶之灾。

如果企业是想要真心实意的减税降负,还需寻找更好、更优、更有效的方法才能轻松节税!

简单的讲,就是做税筹。事先做出不同选择,实现税收利益**化……

筹是合法的!税筹是国家鼓励的!

首先,税筹是企业进行商业选择的必然要素和正常过程,就如同企业会考虑人力成本,房租成本,毛利率等因素一样。

〉举个栗子:

一个企业或者机构为了完成一个任务,可以有以下几种业务安排供选择:

- 1,雇佣一位全职员工来完成(可能涉及个人所得税40%)

- 2.寻找一位外部顾问来完成(可能涉及个人所得税40%)

- 3.发现一个供应商来完成(可能涉及增值税6%

- 4.碰到一个特殊供应商来完成(可能涉及总体税收4%)

在任何情况下,企业都可能选择以上任何一种方式开展业务。考虑到不同企业所处的环境千变万化,企业A可能选择1,企业B可能选择2。在如此微观的环境中,只有企业管理者知晓足够的信息做出**判断。任何一个企业做出的任何一种选择,都是基于该企业当时的实际情况,判断对于该企业而言是最合理的商业决策,所以自然都是合理的,都是合法的。

当然,企业在做出这个选择过程中,会或多或少的考虑服务端的税收成本(因为这也影响自己的业务成本),综合其他各种决策所需要的因素,从而做出在经济效率方面更加合理的商业选择。也请注意,税务成本也只是管理者考虑商业选择中无数因素中的一个因素而已。

国家优惠政策纳税筹划则包括减税优惠、免税优惠、退税优惠、抵扣优惠和缓征优惠五大类,已成立的公司可以通过注册新公司或者迁移公司到有税收优惠政策的地方,享受当地的税收优惠政策,这里以经济园区为例,只要将企业注册到经济园区优惠政策地,可享受增值税、企业所得税30%-70%的财政奖励。高管、分红等个税奖励比例可达80%,纳税大户可“一事一议”。另外可以注册个人独资(核定后个税税率0.5%-2.08%),核定征收后综合税负(增值税+附加+个人所得税)低至5%。

通过改变企业业务架构为企业做好税务筹划

转嫁税负是纳税人通过调整商品价格,将税负转嫁给他人承担的经济行为,常用的税负转嫁方式包括:前转、后转、混转、旁转、消转及税收资本化六种;

由于不同行业、不同地区所适用的税收政策不同,企业的投资结构同样具有纳税筹划空间,投资结构优化的纳税筹划主要包括投资行业结构优化、投资地区结构优化和投资方式结构优化三大要点。

案例解析:

浙江XX网络科技有限公司业务范围:软件开发(税负6%)、软件销售(税负13%),整体业务量大进项不多整体税负沉重,针对企业的两项业务将其拆分为两家公司:

方案一:浙江XX网络科技有限公司到上海税收洼地注册一家分公司,将销售的业务全部分割调整到分公司,分公司独立核算所产生的增值税、企业所得税可以享受园区财政扶持,增值税返还缴税额地方留存部分30%-70%,企业所得税返还地方留存部分的30%-70%

方案二:浙江XX网络科技有限公司到上海的税收洼地注册一家个人独资企业作为下游服务商,通过业务合作的形式将部分利润留在个人独资企业,让个人独资去承担交税,个人独资企业按照现行税法是不需要缴纳企业所得税以及股东分红税,仅缴纳个人生产经营所得税便可提现,入驻园区的个人独资企业享受核定征收税负在0.9%-2%左右,税负极低。

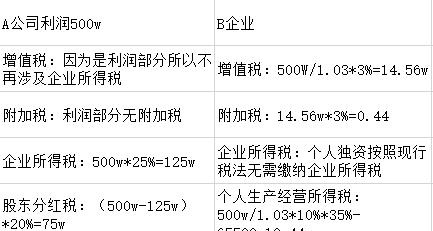

假设浙江XX公司为一般纳税人(下称A公司),年收入为2000万元,费用支出在1000万,利润为1000万元,通过设立个人独资企业(下称B企业),将A公司的利润中的500万元以招待费营销费的业务模式转入B企业,具体节税效果比较如下:

分析:不管B企业为小规模或者一般纳税人,其所承担的增值税税额A公司都可以用来抵扣,等于是A公司应该承担的增值税部分的转移到了B企业,所以B企业实际担负的税额只有个税的10.44,那么算下来的税负10.44/500万=2.1%,B企业相对于A公司节约税款为:200-10.44=189.56万元,节税比例高达:189.56/200=94.78%。

企业特殊行业经营资质信息公示

企业特殊行业经营资质信息公示